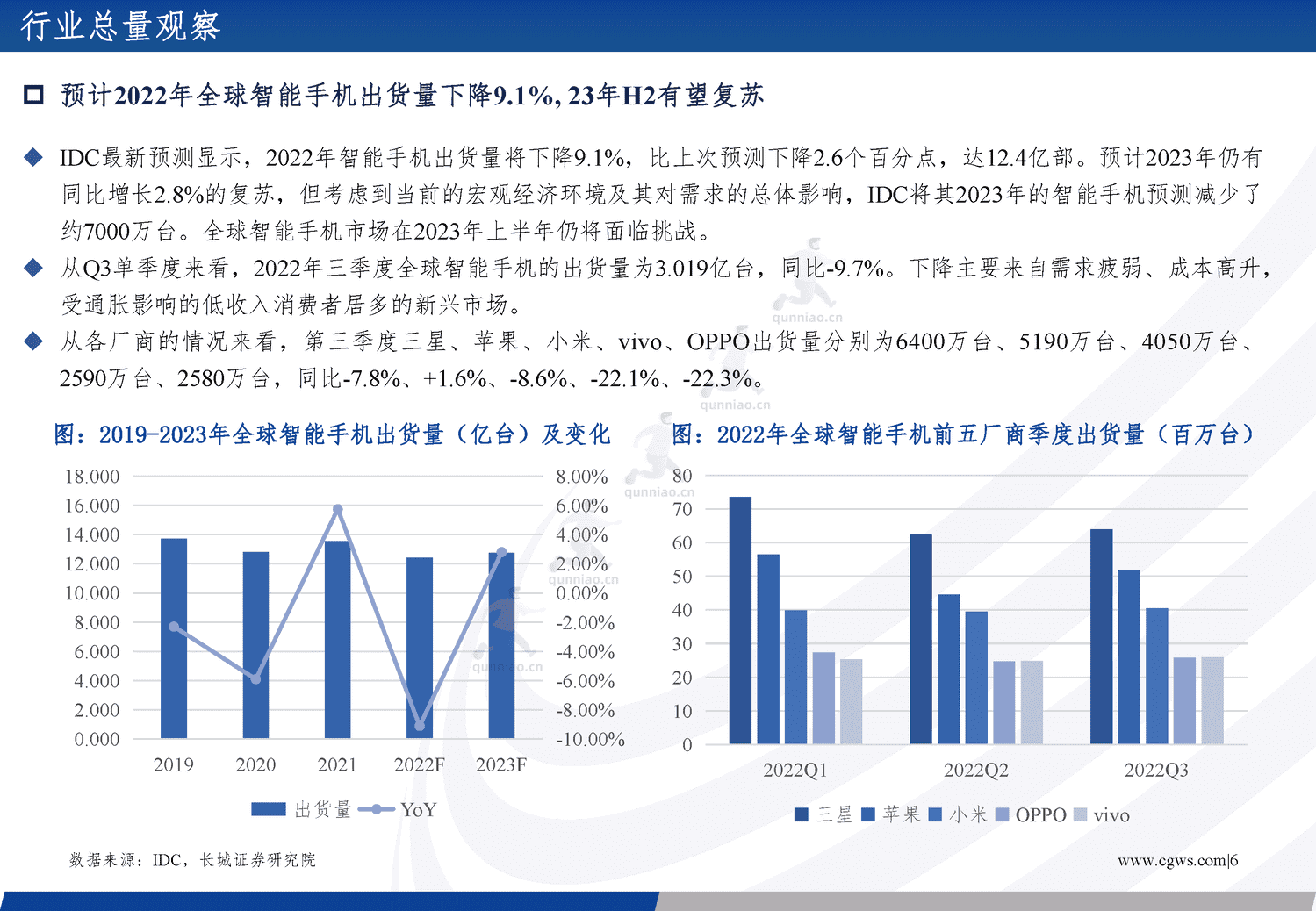

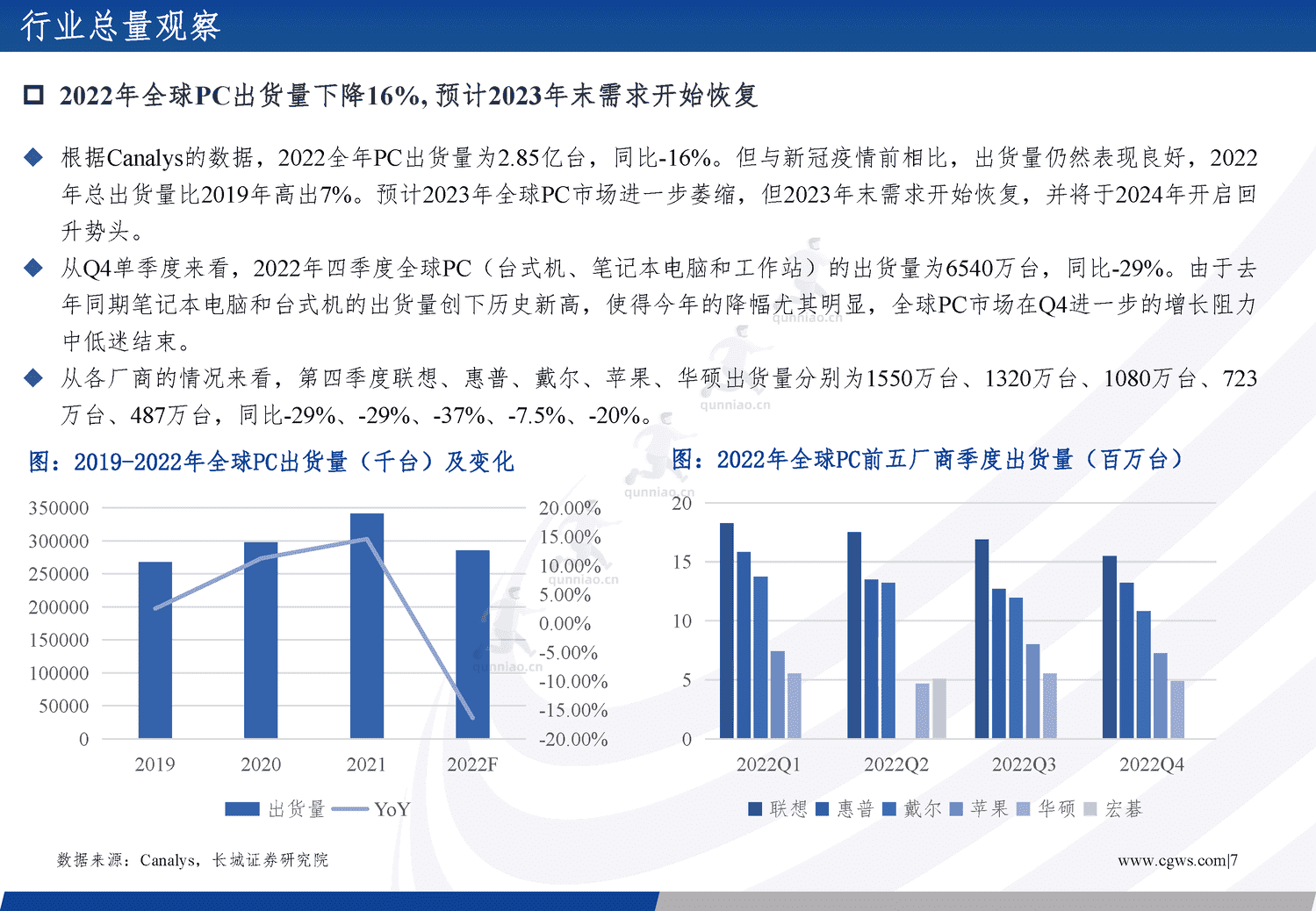

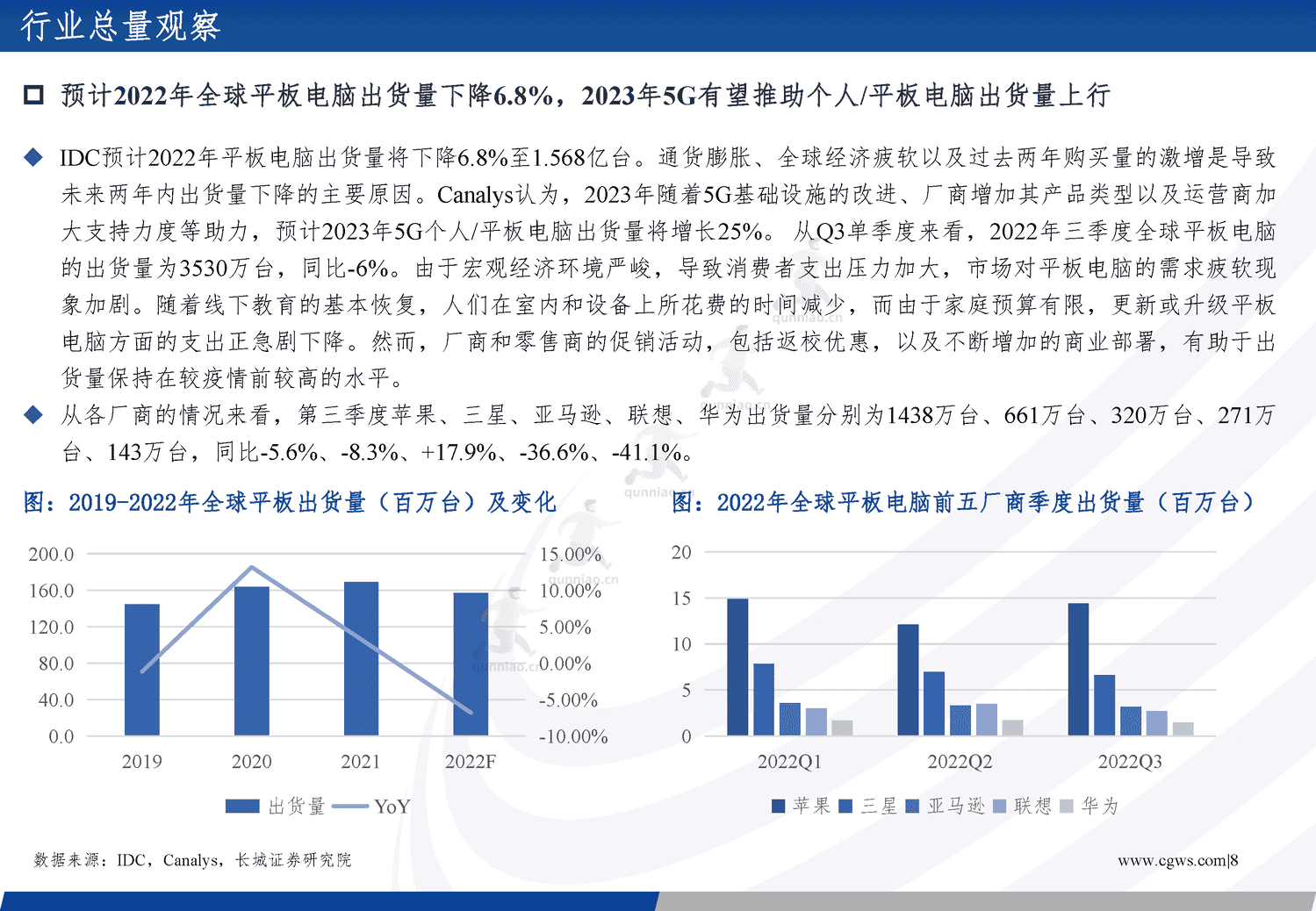

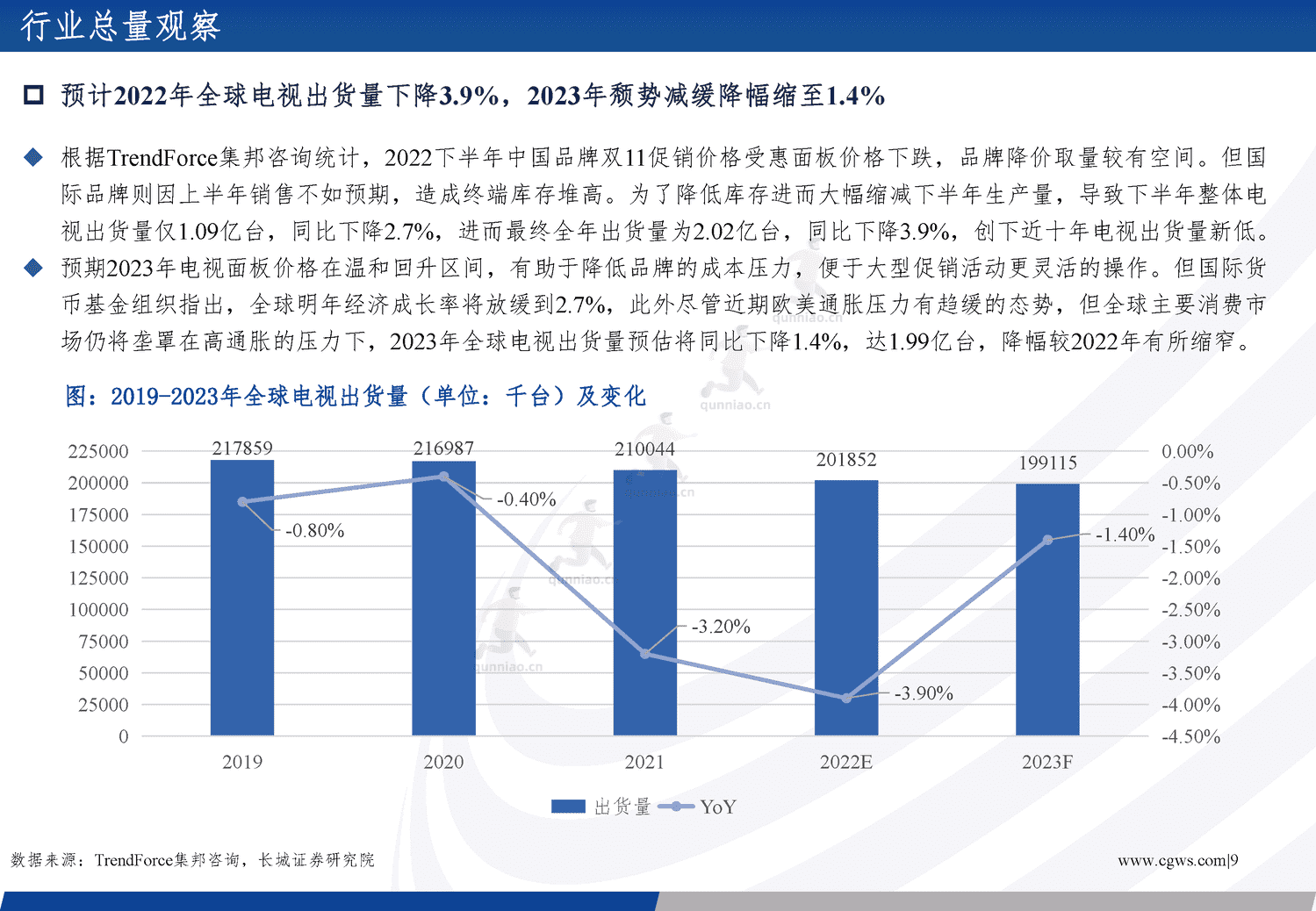

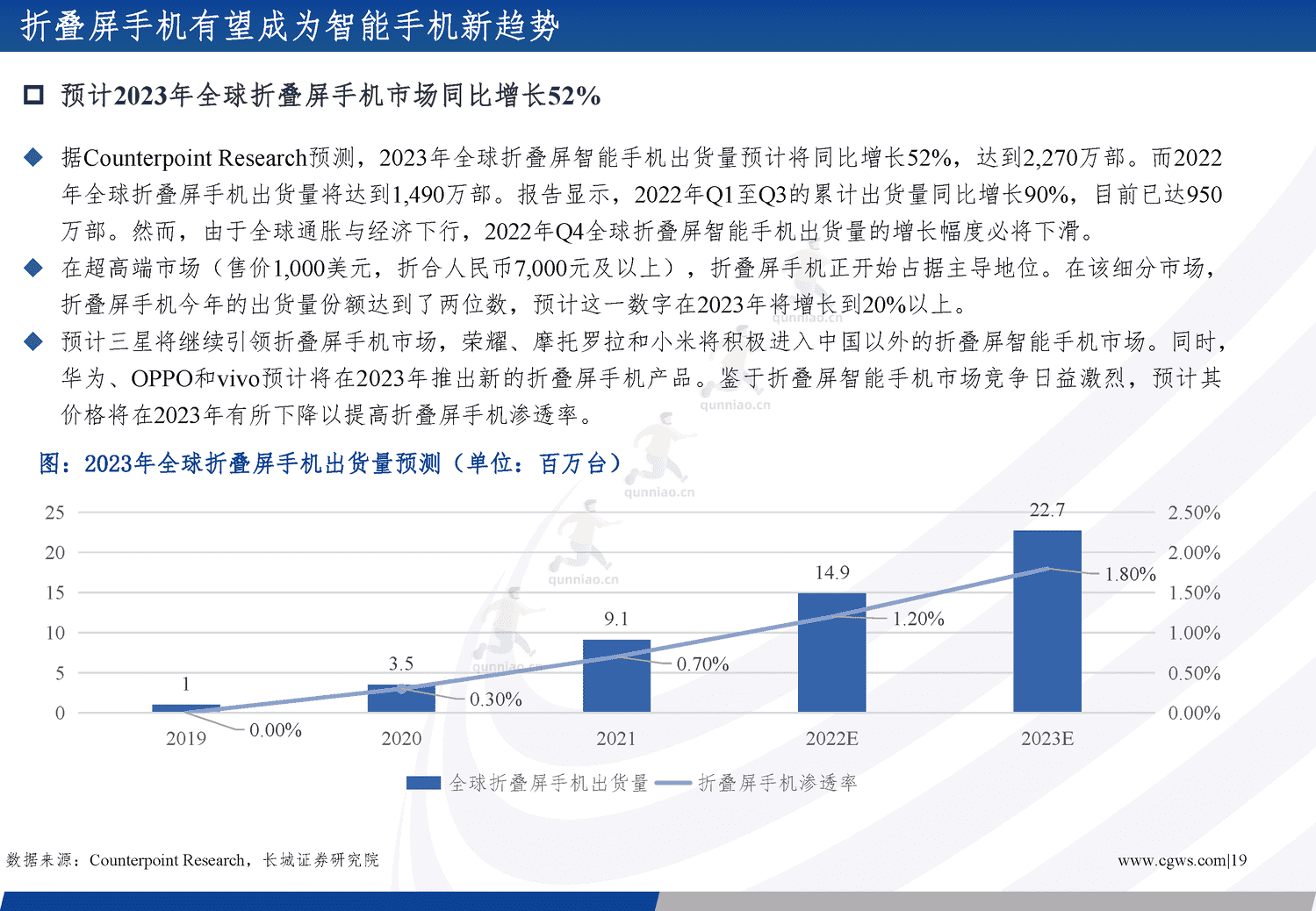

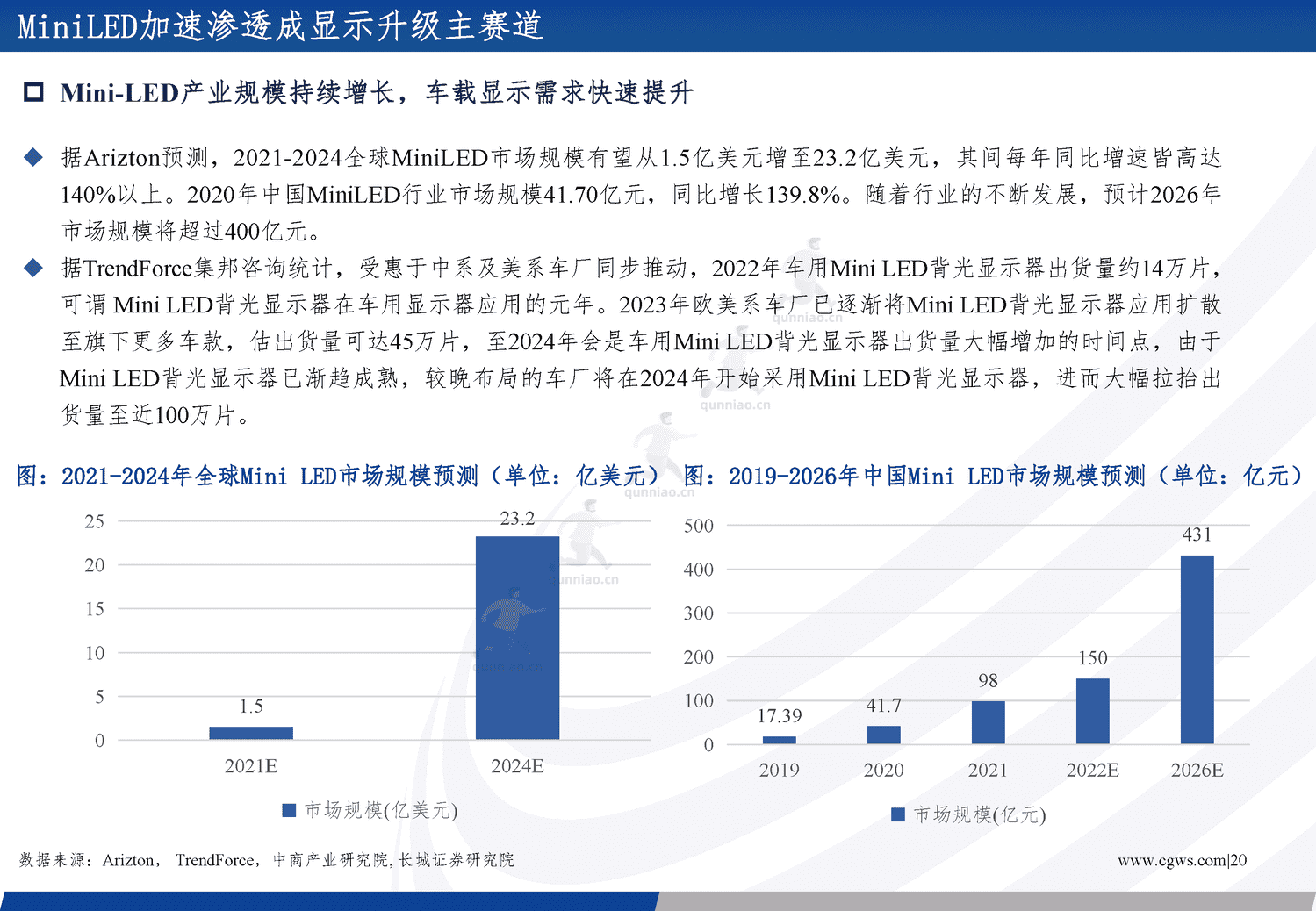

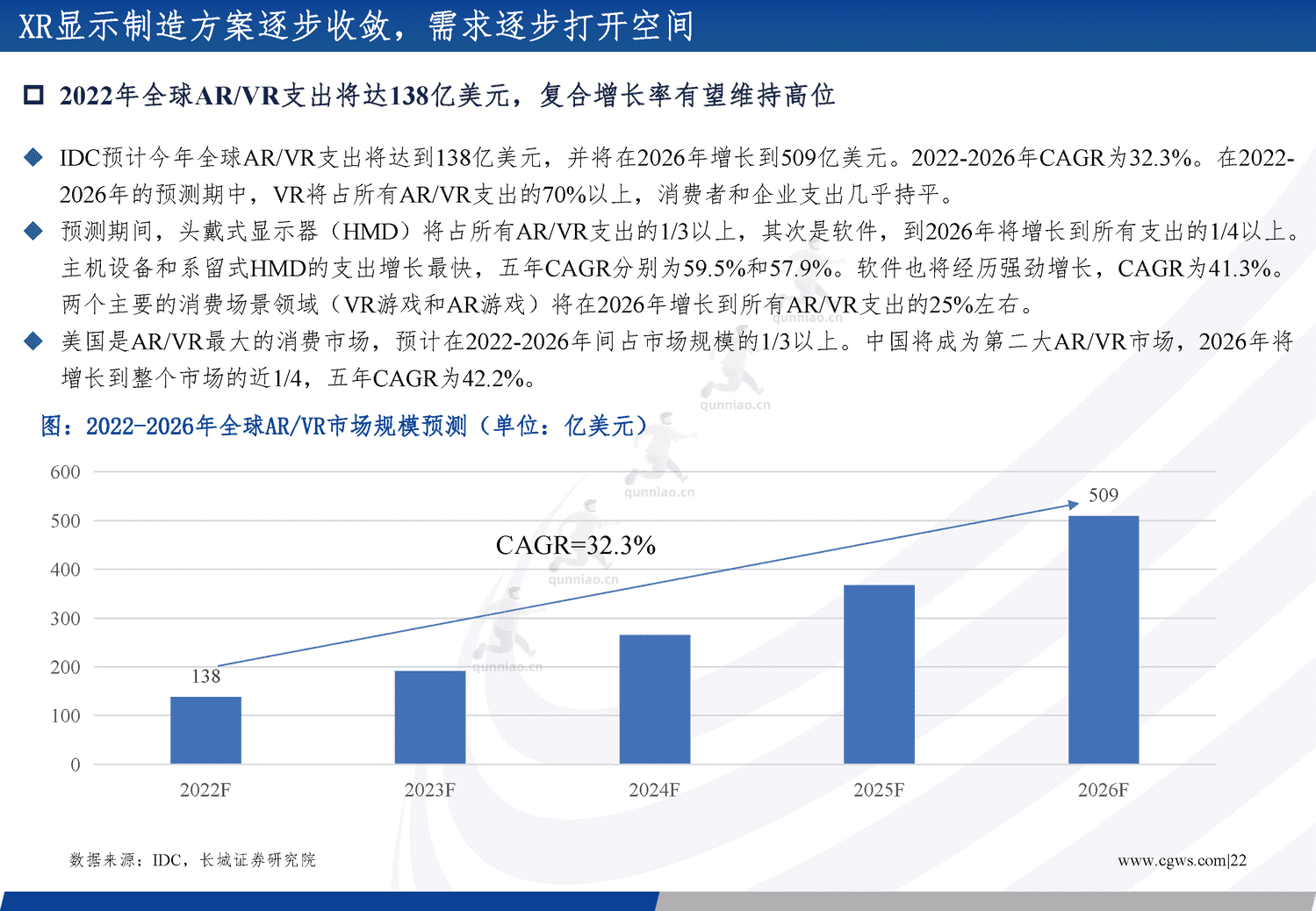

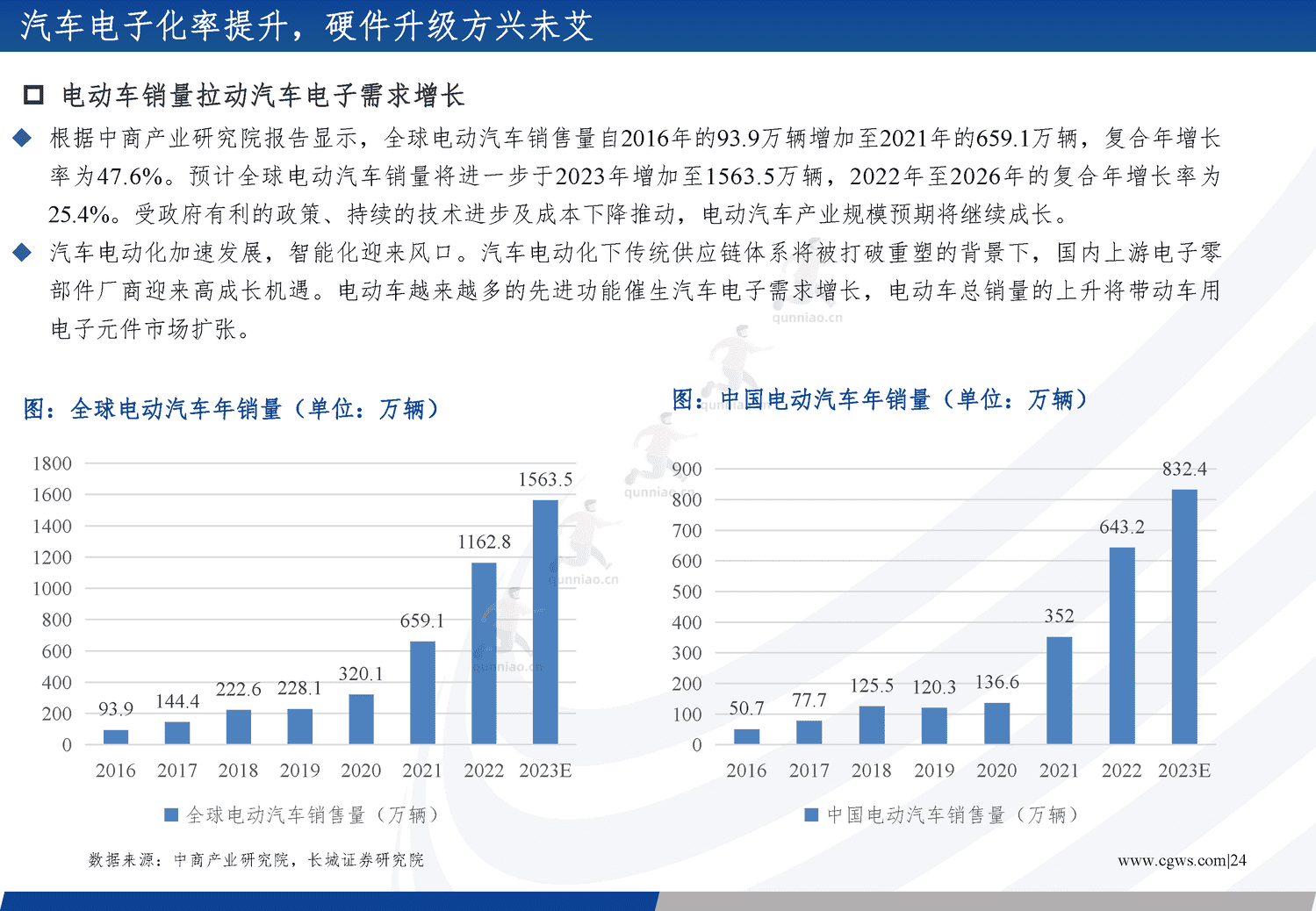

需求复苏更趋多元,硬件创新打开成长新空间:回顾2022年全年,受宏观经济低迷、叠加智能硬件创新周期延长等因素影响,消费电子终端市场整体疲软,去化为主旋律。需求端来看,2022年手机/PC/TV出货量预计分别下降9.1%/16%/3.9%。展望2023年,随着疫情冲击进入收尾阶段,整体宏观经济逐步回温。电子制造业作为重要支柱产业,其需求复苏的确定性提升。细分领域来看,受创新周期影响较大的智能手机,有望在经历一到两个季度的去化后,在2023年H2进入复苏阶段;而电视作为形态更新相对缓慢的电子产品,其需求主要受全球宏观经济影响。根据国际货币基金组织预测,2023年主要消费市场仍有高通胀压力,预期2023年全球电视出货量预估将同比下降1.4%,降幅较2022年有所缩窄。2022全年PC出货量为2.85亿台,同比-16%。但与新冠疫情前相比,出货量仍然表现良好。预计PC市场在2023年末需求开始恢复,并将于2024年开启回升势头。智能硬件进入动力切换阶段,以汽车电子及新能源为代表的新兴市场,预期将成为新的需求拉动力。此外折叠屏手机、MiniLED及XR领域的硬件升级,亦有望推动相关细分行业快速成长。

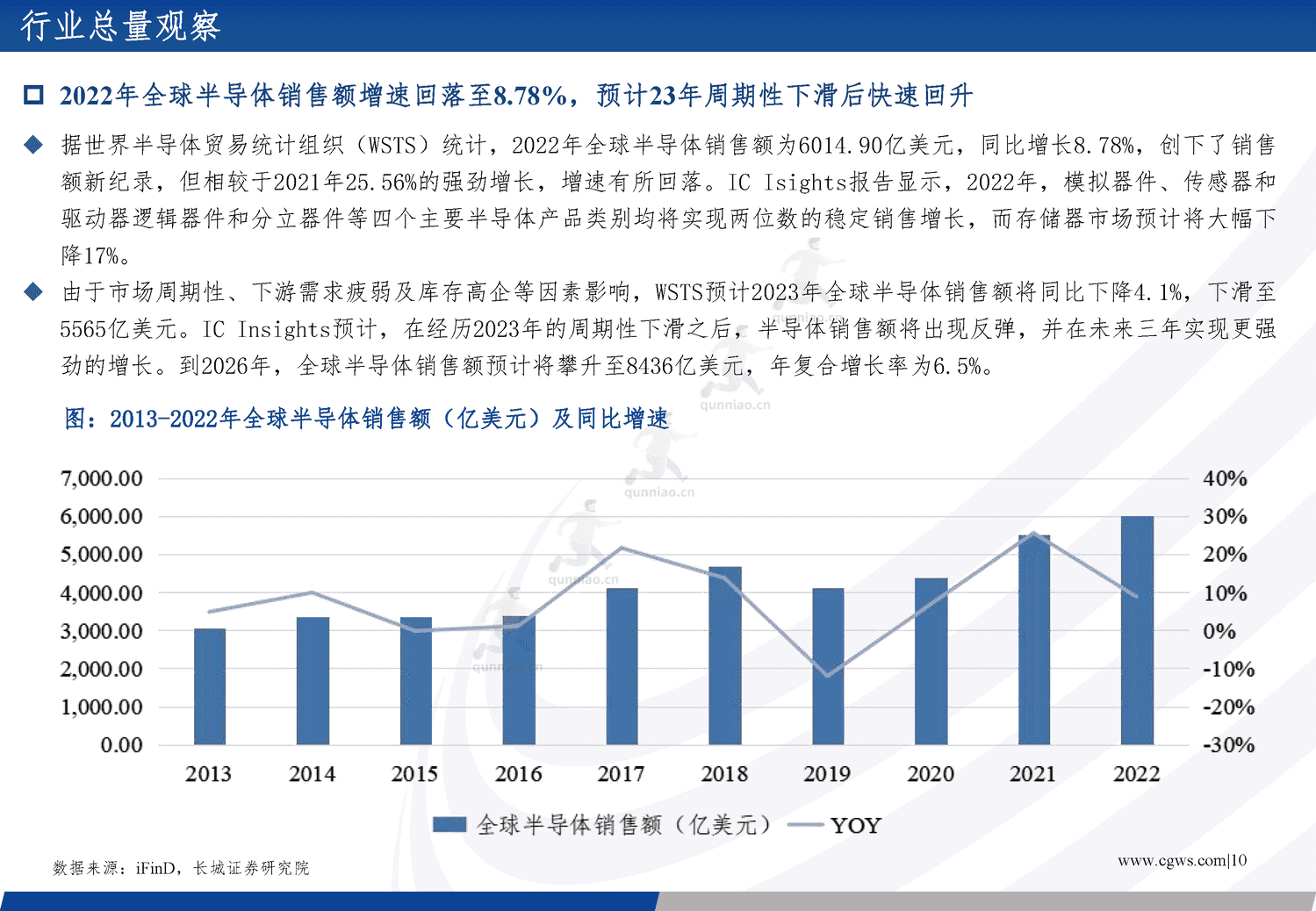

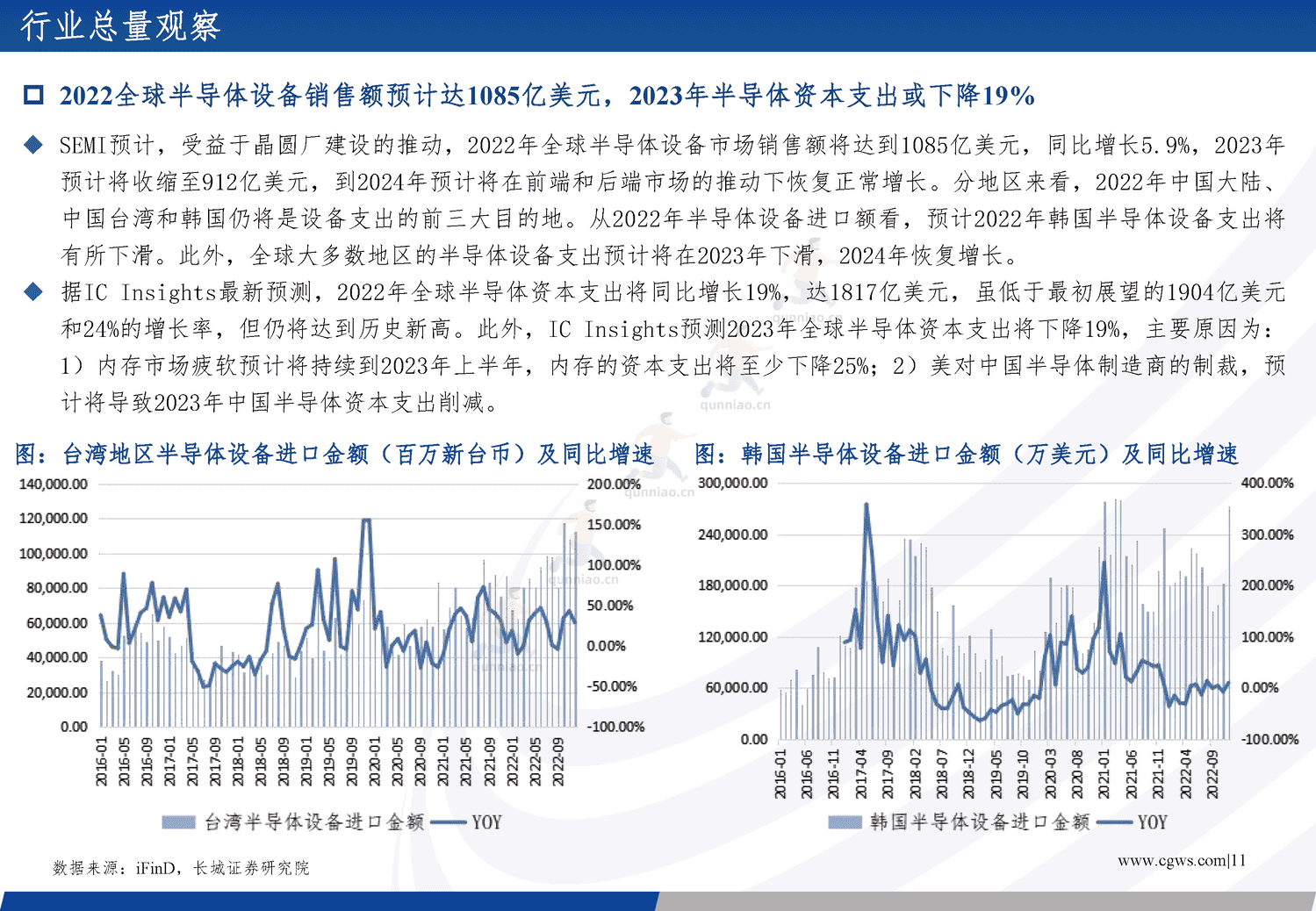

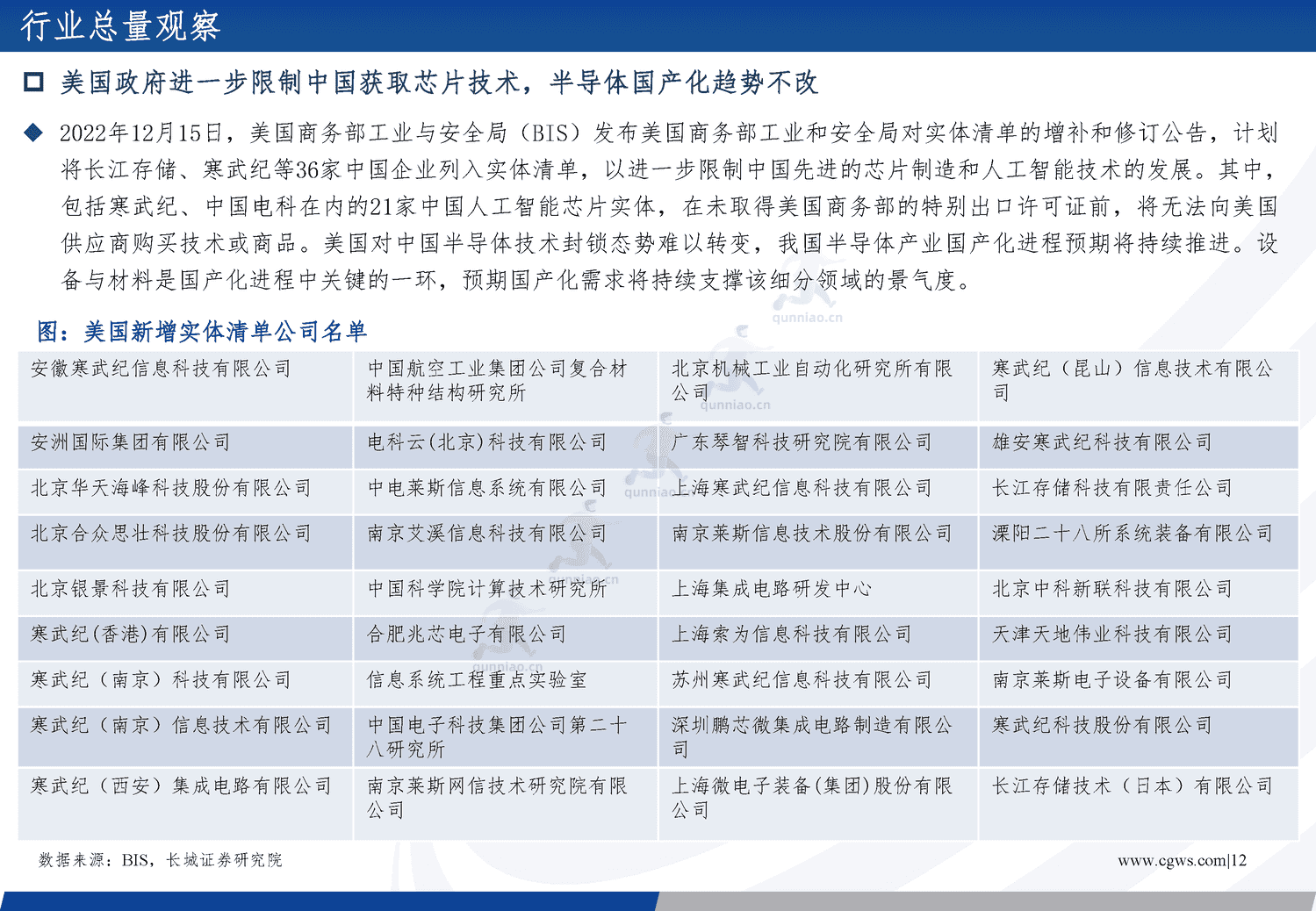

半导体周期处于底部区域,国产化趋势不改:据世界半导体贸易统计组织(WSTS)统计,2022年全球半导体销售额 为6014.90亿美元,同比增长8.78%,创下销售额新高,但相较于2021年25.56%的强劲增长,增速有所回落。其中模拟 器件、传感器和驱动器逻辑器件和分立器件等四个主要半导体产品类别均将实现两位数的稳定销售增长,而存储器市 场预计将大幅下降17%,预计2023年全球半导体销售额将同比下降4.1%。SEMI预计,2022年全球半导体设备市场销 售额将达到1085亿美元,同比增长5.9%,2023年预计将收缩至912亿美元,到2024年预计将在前端和后端市场的推动 下恢复正常增长。据IC Insights最新预测,2022年全球半导体资本支出将同比增长19%,达1817亿美元,达到历史新 高,预测2023年全球半导体资本支出将下降19%。其中内存的资本支出下降占据了大部分衰退份额,而美对中国半导 体制造商的制裁,预计将在2023年导致中国半导体资本支出部分削减。美国对中国半导体技术封锁态势难以转变,我 国半导体产业国产化进程预期将持续推进。设备与材料是国产化进程中关键的一环,预期国产化需求将持续支撑该细 分领域的景气度。

1 / 116

1 / 116

2 / 116

2 / 116

3 / 116

3 / 116

4 / 116

4 / 116

5 / 116

5 / 116

6 / 116

6 / 116

7 / 116

7 / 116

8 / 116

8 / 116

9 / 116

9 / 116

10 / 116

10 / 116

11 / 116

11 / 116

12 / 116

12 / 116

13 / 116

13 / 116

14 / 116

14 / 116

15 / 116

15 / 116

16 / 116

16 / 116

17 / 116

17 / 116

18 / 116

18 / 116

19 / 116

19 / 116

20 / 116

20 / 116

21 / 116

21 / 116

22 / 116

22 / 116

23 / 116

23 / 116

24 / 116

24 / 116

25 / 116

25 / 116

26 / 116

26 / 116

27 / 116

27 / 116

28 / 116

28 / 116

29 / 116

29 / 116

30 / 116

30 / 116

本文档共116页,请下载完整版阅读。

免责声明:本平台只做内容的收集及分享,内容版权归原撰写发布机构(或个人)所有,由小编通过公开合法渠道获得,如涉及侵权,请联系我们删除;如对报告内容存疑,请与撰写、发布机构联系。